フリーランスを始めるなら、開業届の提出が必要です。

しかし、あまり馴染みのない書類に、

「何を書けばいいの?」

「どこに提出するの?」

「そもそも書かなきゃダメなの?」

といった疑問を抱いてしまうこともあります。

そこで今回は「開業届の書き方」をテーマに、提出方法や書くべき理由などを解説します。

この記事でわかること

- 開業届の書き方

- 開業届の提出方法・提出後にすること

- メリットや注意点など

開業届の提出には、めんどうな手続きや費用は不要です。

いつでも簡単な手順で作成できるので、この記事で紹介する内容を参考にしてみてください。

- 元システムエンジニア

- 副業経験あり(Webライター・ブログ運営など)

- 現フリーランス(Web制作・ディレクター)

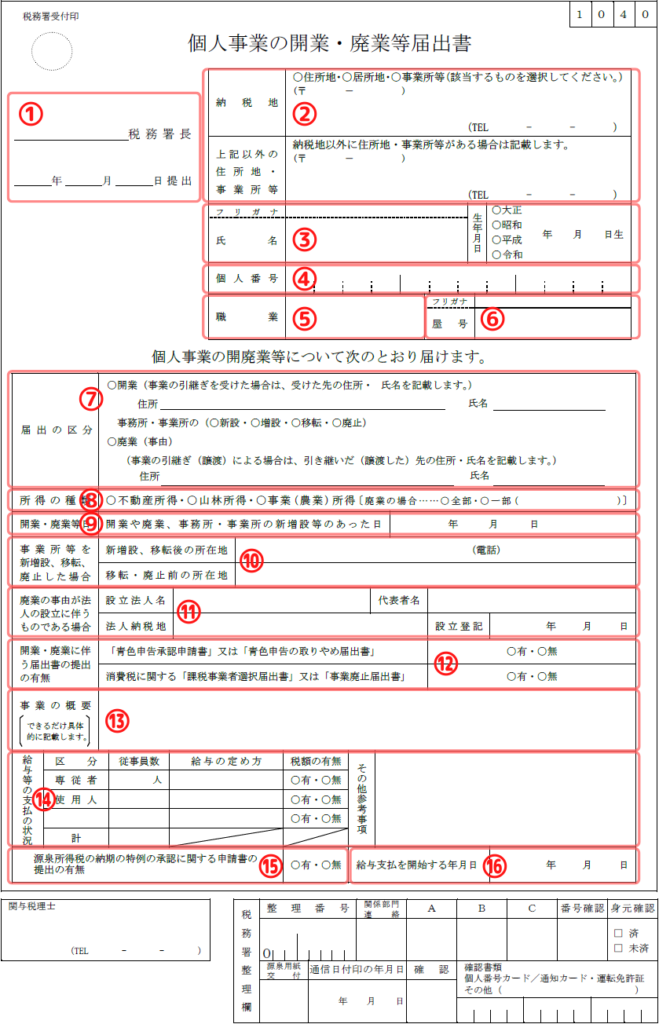

開業届の書き方|フリーランスの記入例

開業届は、基本的に「16項目」を入力します。

ただし、すべての項目を埋める必要はありません。

各項目の内容をチェックしながら入力してみましょう。

「開業届を書く前に|クラウド会計ソフトの利用が便利」で紹介するクラウド会計ソフトを活用するとスムーズに入力できますよ!

①所轄の税務署・提出日

開業届の提出先となる「所轄の税務署」を記入します。

所轄の税務署が分からない場合は、国税庁の公式サイトから確認可能です。

提出日は、提出する当日に手書き入力しても問題ありません。

②納税地(自宅や事務所など)の住所

納税地には、自宅や事務所などの住所を記入します。

また、入力欄上部の選択肢は、以下のとおり選択しましょう。

| 住所地 | 住民票と同じ住所 |

| 居所地 | 住民票の住所とは異なる場所(一時的な滞在場所) |

| 事務所 | 事務所や店舗など事業を行っている場所 |

在宅で仕事をする予定のフリーランスは、基本的に「住所地」を選択します。

電話番号は、携帯電話の番号でも問題ありません。

③氏名と生年月日

氏名(フルネーム)と生年月日を入力しましょう。

押印も忘れずに(個人印または屋号印)

④個人番号(マイナンバー)

マイナンバーカード(または通知カード)に記載の個人番号を記入しましょう。

- マイナンバーカード

- マイナンバー通知カード

- マイナンバー記載のある住民票の写し

- マイナンバー記載のある住民票記載事項証明

2016年より、原則として個人番号の記入が義務付けられています。

個人番号が未記入でも罰則なく受理してくれますが、税務署から後日連絡が来ることもあるようです。

個人番号は確定申告時にも必要となるので、基本的には記入しておきましょう。

開業届の控えには、個人番号の記載は不要です。

⑤職業

職業には、職種が分かる具体的な名称を記入します。

- Webライター

- Webデザイナー

- プログラマー

やることが明確に定まっていない場合は「フリーランス」でも問題ありませんでした。

⑥屋号

屋号が決まっている場合は入力しましょう(必須ではありません)。

まだ決まっていない場合は空欄とします。

屋号は確定申告時に手続きなしで変更できるので安心してください。

⑦届出の区分

届出の区分は「開業」を選択します。

また、その他項目の入力は不要です。

⑧所得の種類

所得の種類は「事業所得」を選択します。

⑨開業・廃業等日

開業・廃業等日には、開業したい日付を記入します。

とくに制約はありませんが、開業届の提出日から1ヶ月以内が一般的です。

ただし、開業した年に青色申告したい場合は、開業日から2ヶ月以内に提出する必要があります。

⑩事業所等を新増設、移転、廃止した場合

新規で開業する場合は記入不要です。

⑪廃業の事由が法人の設立に伴うものである場合

新規で開業する場合は記入不要です。

⑫開業・廃業に伴う届出書の提出の有無

「青色申告承認申請書」又は「青色申告の取りやめ届出書」

開業届と一緒に「青色申告承認申請書」も提出する場合は「有」を選択します。

消費税に関する「課税事業者選択届出書」又は「事業廃止届出書」

消費税課税事業者である場合は「有」を選択します。

課税売上高が1,000万円を超える事業者。課税売上高が1,000万円を超えると、消費税の納付義務を負う。

⑬事業の概要

事業の概要には、職業の詳細(具体例)を記入します。

- 企業向けのWeb記事制作

- Webサイトのデザイン制作

- カスタマー向けのWebシステム開発

とくに決まった書き方はありません。

1行程度のシンプルな内容でも問題ありませんが、以下のポイントだけ注意しましょう。

- 内容に虚偽がないこと

- 事業の内容が伝わること

NG:ハイパーメディアクリエイター

OK:映像作家・映画監督など総合的なメディア制作業

⑭給与等の支払いの状況

従業員を雇用する予定がある場合は、人数や支払方法、源泉徴収の有無を記入します。

- 専従者:家族の従業員

- 使用人:家族以外の従業員

⑮源泉所得税の納期の特例の承認に関する申請書の提出の有無

申請書を提出する場合のみ「有」を選択します。

⑯給与支払を開始する年月日

従業員に給与を支払う場合のみ記入します。

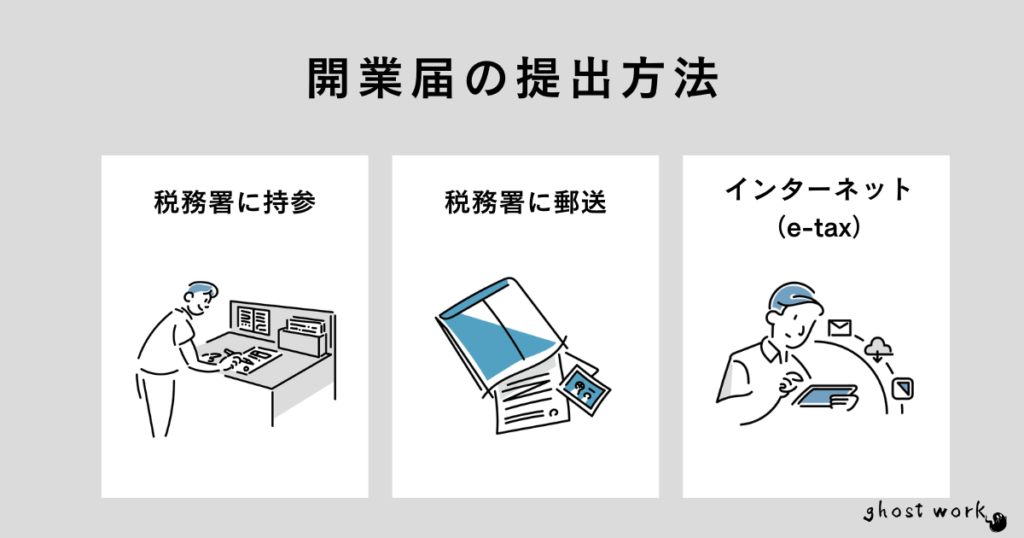

開業届の提出方法

開業届の提出方法は、以下の3種類に分けられます。

- 税務署に持参

- 税務署に郵送

- インターネット(e-tax)

基本的には所轄の税務署に提出します。

所轄の税務署を調べるときは、国税庁の公式サイトをチェックしましょう。

①税務署に持参

開業届を税務署へ直接提出する場合は、平日の営業時間内(8:30~17:00)に訪問しましょう。

土日祝日は税務署の閉庁日となるため提出できません。

税務署に持参すれば、不備があった場合に、その場でスムーズに訂正できます。

郵送に必要な封筒や切手を用意する必要もないため、時間に余裕がある人にはおすすめです。

②税務署に郵送

平日に税務署へ行く時間がない場合は、郵送での提出も可能です。

納税地を管轄する税務署宛てに、以下の書類を郵送しましょう。

| 開業届 | 実際に記入したもの |

| 開業届の控え | 控用のコピー (受領印が押印されて税務署から返送されます) |

| 本人確認書類 | 運転免許証、パスポートなど(両方の写しが必要) |

| マイナンバー確認書類 | 通知カード、住民票など(両方の写しが必要) |

| 青色申告承認申請書 | 青色申告承認申請をする場合は控えとともに提出 |

| 返信用封筒・返信用切手 | 現住所宛ての返信用封筒と切手を同封 (受領印が押印された開業届の控え返送用) |

郵送するものには、個人情報を含む重要書類が含まれます。

税務署へ届いたことを確認するためにも、追跡可能な方法(簡易書留・レターパックなど)での郵送がおすすめです。

③インターネット(e-tax)

インターネット(e-tax)で提出する場合は、以下の準備が必要となります。

| 準備するもの | ・マイナンバーカード ・ICカードリーダー |

| 準備すること | ①e-Taxソフトのインストール ②利用者識別番号の取得 ③電子証明書の取得 |

ICカードリーダーは、1,000~2,000円ほどで入手可能です。

確定申告で使用する機会もあるので、このタイミングで準備しておくことをおすすめします。

e-taxの詳細な利用方法は、公式サイトをチェックしましょう。

開業届をe-Taxで提出した場合は、控えに受領印をもらえません。

その代わりに、送信データと受信通知をプリントアウトしたものが控えとなります。

開業届の提出後にすること

開業届の提出後は、以下の対応を済ませましょう。

- 国民健康保険に加入する

- 国民年金に加入する

- 確定申告を準備する

- 事業用の銀行口座(クレジットカード)をつくる

国民健康保険に加入する

勤めていた会社を退職する場合は、市役所にて国民健康保険への加入が必要です。

加入手続きは、原則として「退職日の翌日から14日以内」と決められています。

退職後から開業届の提出まで期間が空く場合は、加入手続きだけ事前に済ませておきましょう。

国民年金に加入する

国民健康保険と同様に、勤めていた会社を退職する場合は、国民年金への加入が必要です。

市役所で国民健康保険へ加入するタイミングに合わせて、対応しておくことをおすすめします。

確定申告の準備

フリーランスは日々の取引を帳簿にまとめ、年に一度の確定申告が必要です。

- 売上や経費を帳簿にまとめる

- 確定申告書を作成する

上記の対応は手順や内容が複雑なため、初心者が理解するのは困難です。

そのため、クラウド会計ソフトを活用することをおすすめします。

クラウド会計ソフトなら入力ガイドに沿って作成できるので、会計の知識がなくても対応できますよ。

事業用の銀行口座(クレジットカード)をつくる

フリーランスで個人事業を開始するときは、事業用の銀行口座を開設すると便利です。

事業用の銀行口座を用意すれば、確定申告時に収支の内訳をひとつひとつ確認する手間が省けます。

確定申告に含めないプライベートな出費を、わざわざチェックするのは大変です。

フリーランスが新たに銀行口座を開設する場合は、社会的信用を得るためにも開業届が必須です。

新規口座を用意したい場合は、開業届を提出しておきましょう。

フリーランスが開業届を出すメリット

フリーランスが開業届を提出することには、いくつかのメリットがあります。

| メリット | デメリット |

|---|---|

| 青色申告特別控除を受けられる 屋号で銀行口座を開設できる 事業主の証明となる(社会的信用を得られる) | 提出後は失業保険を受けられない 扶養から外れる可能性あり |

失業保険をもらいたい場合は、開業届の提出を遅らせましょう。

青色申告特別控除を受けられる

開業届の提出時に「青色申告承認申請書」を添付することで、確定申告の青色申告特別控除を受けられます。

青色申告者に対しては種々の特典がありますが、その1つに所得金額から55万円(一定の要件を満たす場合は65万円)または10万円を控除するという青色申告特別控除があります。

No.2072 青色申告特別控除|国税庁

青色申告特別控除は、フリーランスの節税対策として効果的です。

屋号で銀行口座を開設できる

フリーランスは、屋号付きの銀行口座を開設するのがおすすめです。

個人用と事業用で銀行口座を分けることには、いくつかのメリットがあります。

- 帳簿の手間を削減できる

- プライベートな口座情報を公開せずに済む

- クライアントへの信用につながる

プライベートと混在した銀行口座は、情報開示する際のリスクを伴います。

また、事業規模が「口座を分けずに済む程度」と認識されてしまう恐れもあるでしょう。

事業主の証明となる(社会的信用を得られる)

受領印のある開業届(控え)は、事業主であることの証明として活用できます。

フリーランスは社会的な信用を得づらい傾向にあり、きちんと事業していることの証明が大切です。

- 銀行での口座開設や融資

- 補助金や助成金の申請

- 保育園への入園申請(就労証明書)

開業届を書く前に|クラウド会計ソフトの利用が便利

開業届を作成するなら、無料利用できるクラウド会計ソフトが便利です。

ガイドに従い必要事項を入力すれば、初心者でもスムーズに開業届を作成できます。

| クラウド会計ソフト | サービス利用料 | Webで提出 |

|---|---|---|

freee 開業 | 無料 | 対応 |

マネーフォワード 開業届 | 無料 | 未対応 |

上記のクラウド会計ソフトは、どちらも無料で利用可能です。

作成できる書類やサポート体制に、大きな差はありません。

『freee 開業』のみ、税務署への「Web提出」に対応しています。

freee 開業

『freee 開業

アカウント登録に必要なものは、メールアドレスのみ。

スマホ操作にも対応しているので、初心者でも気軽に活用できます。

- 入力項目を埋めるだけで作成できる

- 初心者にやさしいガイド機能付き

- Web提出に対応(マイナンバーカードが必要)

マイナンバーカードを保有している人なら、Web提出も利用できます。

わざわざ税務署まで足を運ぶ手間が省けるので、ぜひ活用したいサービスです。

| 運営会社 | freee株式会社 |

| 料金 | 無料 |

| 対応OS | Windows・Mac |

| スマホ対応 | 〇 |

| サポート | メール |

| 対応書類 | 個人事業の開業・移転・廃業等届出書 所得税の青色申告承認申請書 青色専従者給与に関する届出書 給与支払事務所等の開設・移転・廃業等届出書 源泉所得税の納期の特例の承認に関する申請書 上記各控え |

マネーフォワード 開業届

『マネーフォワード 開業届

基本的な作成方法は、質問形式の入力項目を埋めるだけ。

チャットサポートも対応しているので、初心者でも扱いやすいサービスです。

- 登録から書類作成まで完全無料

- 初心者でもスムーズに書類作成できる

- メールやチャットのサポート体制が充実

書類作成では、入力項目に対する「自分に合った選択肢」に迷うことが多々あります。

チャットサポートなら、入力中にリアルタイムで問い合わせが可能です。

受付時間(平日10:30~17:00)の制限はありますが、初心者でもスムーズに疑問を解消できるでしょう。

| 運営会社 | 株式会社マネーフォワード |

| 料金 | 無料 |

| 対応OS | Windows・Mac |

| スマホ対応 | 〇 |

| サポート | メール・チャット |

| 対応書類 | 個人事業の開業・廃業等届出書 源泉所得税の納期の特例の承認に関する申請書 給与支払事務所等の開設・移転・廃止届出書 所得税の青色申告承認申請書 青色事業専従者給与に関する届出・変更届出書 上記控え |

開業届のよくある質問

ここからは、開業届に対する「よくある質問」を5つ紹介します。

開業届を出してフリーランスを開始しよう!

今回のまとめ

- 記入する項目は「16項目」

- 詳細は「開業届の書き方|フリーランスの記入例」を参照

- 提出方法は3種類

- 税務署へ持参する

- 税務署へ郵送する

- インターネットで提出する(e-tax)

- 国民健康保険に加入する

- 国民年金に加入する

- 確定申告の準備

- 事業用の銀行口座(クレジットカード)をつくる

- 青色申告特別控除を受けられる

- 屋号で銀行口座を開設できる

- 事業主の証明となる(社会的信用を得られる)

開業届を書くならクラウド会計ソフトの利用が便利!

開業届は、入力項目と書き方が分かれば比較的スムーズに作成できます。

しかし、初めての作成では、書類の準備やちょっとした疑問につまづくことも。

そんなときは、無料でサポートも充実する「クラウド会計ソフト」の活用をおすすめします。

この記事を参考に開業届を作成できたら、フリーランスとしての活動をスタートしましょう!

| freee 開業 | マネーフォワード 開業届 |

|---|---|

freee 開業 Web提出に対応 | マネーフォワード 開業届 チャットサポートが便利 |

| 詳細をチェック | 詳細をチェック |

コメント